大硅片是韭菜的爱国税吗?

欢迎关注“创事记”微信订阅号:sinachuangshiji

作者/邓宇 刘芮 支持/远川研究所科技组

来源:远川科技评论(ID:kechuangych)

4月20日,上海硅产业集团上市,当天股价就暴涨180%,最近市值更是迈向了300亿。和股价一起狂热的,还有争议。

上海硅产业集团本身并非实业公司;营收全靠并购来的三家子公司输血;而且成立四年就净亏了五个亿。要不是科创板“规则开恩”,估计要上市是不容易了。

羸弱的财务状况、魔鬼的并购步伐、加上“芯片自主”这颗永恒的春药,上海硅产业集团似乎在360度演示割韭菜。

但真的是这样吗?我们看不见得。

正所谓,并购、亏损、闭着眼,艰难看不见,撑着也要干。未来大硅片崛起带来的价值,将远远高于如今的亏损。

Part 1. 做好大硅片需要什么要素?

沙子是芯片的起点,经过提炼、提纯、拉伸、制成硅棒,再切成一层层均匀规整的硅片,随后才能用来制作芯片。因此,硅片是所有半导体材料中成本占比最大的部分(37%左右),重要性不言而喻。

硅片制造技术,平均每十年一迭代,主要朝着两个方向发展:第一,纯度越来越高;第二,尺寸越来越大。

硅片可以用来做光伏,也可以用来生产CPU芯片。前者纯度要求略低,而芯片至少要 达到9个9(99.9999999%),而业界最先进水平达到了11个9,杂质含量相当于在两个足球场大的面积里,最多只能容下一粒沙子。

而每提高1个9,都是巨大的艰辛。因此国内几家光伏公司经常被投资者追问:贵司的硅片可否用于芯片制造?得到的回答则非常干脆:对不起,有心无力,做不到。

纯只是基础,大才是永恒的追求,硅片的这个属性和面板产业类似。

硅片面积越大,可一次性加工的芯片就越多,统一切割的成本也就会越小。目前,主流尺寸是200mm(8英寸)和300mm(12英寸)等规格,其中,12英寸市场占比接近70%。

因此,硅片产业其实就是既要做大也要做强。

Part 2. 硅片巨头都是如何崛起的?

历史上的硅片巨头崛起,基本都遵从了两大规律:其一,并购为王;其二,绑定下游。

首先,大尺寸虽然好,小尺寸也有妙。

大尺寸技术突破能带来成本优势,但由于前期资本支出大、折旧压力大,账面并不好看。而一些小尺寸产线折旧完全计提后,打价格战反而更有心理优势,至少不会被快速淘汰。

比如,12英寸硅片对CPU、GPU等高端半导体来说如虎添翼,而8英寸硅片在射频、传感器等对技术并不太敏感的芯片采购领域,也同样受欢迎。

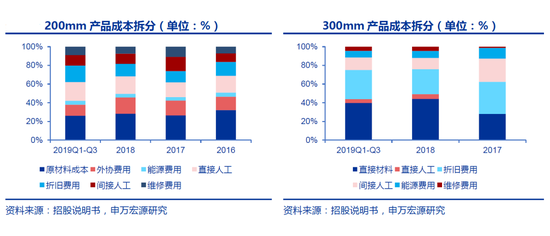

300mm(12英寸)产品成本中,折旧费用占了一大部分

300mm(12英寸)产品成本中,折旧费用占了一大部分反之,如果一心只盯着尺寸,先锋一不留神反而容易变成先烈。早在2011年,IBM、英特尔、三星电子、台积电等巨头就已经开始布局18英寸技术,不过由于成本过高,尚未找到利润点,所以研发进度常年一拖再拖。

先进技术研发不易,但通过并购来降低成本却很容易,这是硅片厂商做大做强的捷径。

1999年,日本信越收购日立的硅片业务,两年后就荣升行业老大;日本胜高本身由住友金属和三菱材料合并而成,之后又收购了小松金属,跃居行业第二。

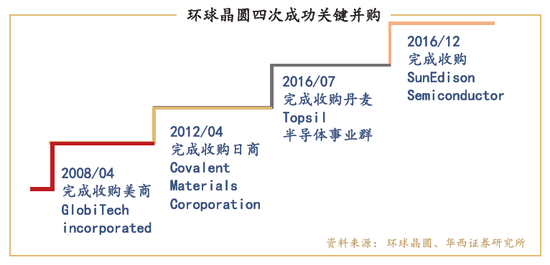

中国台湾的环球晶圆:2008年并购Globitech,拿下德州仪器等大客户;2012年并购Covalent,掌握12英寸技术;2016年并购Topsil,获得8英寸先进区熔技术;同年并购美国最大硅片制造商SEMI,产能扩张、海外市场两手推进。

八年时间,四次并购,让原本寂寂无名的环球晶圆一举拿下技术+产能+市场,乘着半导体产业复苏的春风,跃居行业第四。

环球晶圆的“四步走”并购史

环球晶圆的“四步走”并购史其次,并购是做大市场的第一步,与下游企业绑定则为硅片厂商的扩张提供了助推与保险。

日本的硅片产业就是产业链绑定的正面案例。上游是成熟自主的原材料和设备企业,可以协同研发;下游有当年炙手可热的日本半导体事业,直接发展带动了硅片的需求。

而台湾环球晶圆的发展,也和台积电、联电、世界先进等知名下游芯片代工厂的崛起休戚与共。

并购、上下游绑定、以及产业自带高门槛的特性,结果就是产业高度集中。例如,依靠信越和胜高两大巨头,日本就拿下了超过50%的硅片市场,而在最先进的12英寸产品出货量上,更是独占鳌头20年。

日韩贸易战期间,日本也正是凭此精准扼住了韩国咽喉。而在美国的压力下,日本或许也会将这枚炸弹扔向正在崛起的中国芯片产业。中国该如何应对?

Part 3. 上海硅产业的拆弹练级路

刚刚登陆科创板的上海硅产业集团,便是打头阵的拆弹专家之一。

上海硅产业集团原本是由集成电路产业投资基金(简称“大基金”)、国盛集团等机构,在2015年12月成立的硅材料投资平台。

随着一路扩张收购,投资机构变成了经营实体,甚至还成为了中国大陆规模最大的硅片研发、生产和销售企业之一。

纵观创立到上市这四年多时间,硅产业集团的学习对象正是日本大硅片厂商:依靠并购换取技术与市场,通过绑定下游来快速崛起。

作为投资机构出身的经营实体,硅产业集团的壮大,源自先后并购的子公司Okmetic、上海新昇和新傲科技,以及控股的法国硅片厂商Soitec。

其中,Okemetic是原先排名全球第八的芬兰老牌硅片厂,主要生产抛光片和SOI片,在亚洲、欧洲和北美均设有子公司;新傲科技则出产外延片和SOI片,产品布局有所差异。这两家以生产8英寸硅片为主的子公司,为集团贡献了绝大部分营收和利润。

上海新昇则作为集团的技术扛把子,于2018年成功实现量产12英寸硅片,并通过中芯国际认证。不但成功挤入下游巨头的高端产品供应链,更是填补了中国大陆的在大硅片市场的产业空白。

三家子公司各有所长,有的负责赚钱养家,有的负责冲击高端,在产品和技术上形成交叉互补的格局,同时全面覆盖国际市场。

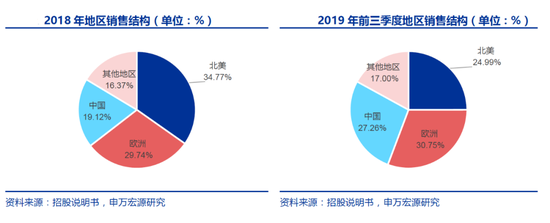

硅产业集团的国际市场分布非常平均

硅产业集团的国际市场分布非常平均当然,硅产业集团和上海新昇的崛起,背后也离不开下游国产厂商的崛起,以及大基金的穿针引线,

早在1997年,北京有色金属研制总院就曾成功拉制出12英寸硅单晶棒,但是直至本世纪初,上海新傲、浙江金瑞泓、北京有研等硅片厂商,产品还是集中于落后的3-6英寸上。原因就在于,下游芯片代工不成熟,导致上游硅片生产缺乏前进的动力。

那这种情况什么时候改善的呢?这里必须提到一个人:张汝京。

作为全球知名的芯片产业专家,他一手创立的中芯国际,从2004年起相继在北京、武汉、深圳、上海建成了大陆首批应用12英寸硅片的芯片产线,打响了下游崛起的第一枪。直接带动了国内对12英寸硅片的需求暴涨。

尽管在初期阶段,中芯国际的12英寸硅片主要还是来自日本两家大硅片巨头,但国内硅片的崛起的火种却已点燃。到了2014年,张汝京亲自参与其中,创立了上文提到的上海新昇,并在随后完成了12英寸硅片的量产。

再后来,上海新昇成为硅产业集团的控股子公司,并通过了中芯国际、长江存储、华力微电子等下游客户的认证,整个硅产业集团的12英寸客户也已经接近50家。

可以说,上海硅产业集团的发展,凭借的是资本的聚合之功、技术的突围之力,也是一个教科书式的产业链崛起范例。

当然,硅产业集团也是刚刚起步,估值的波动,会为投资者带来亏损或收益。但对于产业而言,目前遭遇的战术亏损,是为了未来战略高地的占领。