美国财经网站预测宜人贷下周五正式登陆纽交所

美国财经网站预测宜人贷下周五正式登陆纽交所【TechWeb报道】12月11日消息,宜信公司旗下在线借贷平台(P2P网贷)宜人贷股票有望于北京时间下周五晚在纽交所正式挂牌。

宜人贷北京时间昨晚公布了赴美进行首次公开发行(IPO)的发行价区间,释放IPO项目正式进入路演程序的信号,股票正式挂牌即将到来。

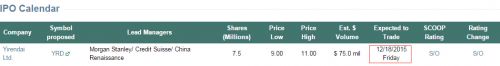

美国财经网站iposcoop预测,该公司股票将于2015年12月18日正式在纽交所挂牌。

根据宜人贷最新招股书,该公司计划发行750万股美国存托股(ADS),此外还授予承销商最高112.5万股ADS超额发行权,发行价区间为每股ADS 9美元至11美元。

以发行价区间上限11美元计算,倘若承销商不行使超额配售权,宜人贷毛融资额(不扣除与上市有关的开支)为8250万美元,若承销商行使全部超额发行权,即宜人贷发行862.5万股ADS,则其毛融资额为9487.5万美元。

宜人贷在招股书中称,倘若以发行价中间值10美元计算,此次赴美上市净融资额(扣除与上市有关净融资额)预计在6620万美元左右。

宜人贷最新招股书显示目前无“基石投资者”。

在股权结构方面,宜人贷最新招股书显示,上市发行完成后,宜信持有宜人贷87%股权。

宜人贷最高于2015年11月16日向美国证券交易委员会提交上市(首次公开发行,IPO)招股书,拟挂牌地点为纽交所,股票代码为“YRD”,承销商为摩根士丹利、瑞信、华兴资本、NEEDHAM & COMPANY。

以发行价上限11美元计算,宜人贷上市后市值最高达6.325亿美元,倘若承销商行使全部超额发行权,市值最高可达6.44875亿美元。(小峰)