孙正义遭受市场质疑:软银还能赔得起几个WeWork?

欢迎关注“创事记”微信订阅号:sinachuangshiji

文/Yulsa、tóng 策划编辑/陆屿 文章校对/Cyndia

来源:One点(ID:TMT08181003)

两人相谈甚欢,孙正义一眼就被这个年轻人所带领的团队氛围所感染。他对WeWork创始人说:你的创意很好,但是,让我们再把它做大一点。

-WeWork前员工接受采访时披露

孙正义曾经对亚当·诺伊曼欣赏有加,但在最近一段时间,也正是亚当·诺伊曼的公司让孙正义焦头烂额。共享办公室WeWork在过去2个月内估值跌去了80%,这让其主要投资者软银蒙受了创业以来最大的季度营业赤字。

*孙正义在最近一次发布会承认自己高估了WeWork和亚当·诺伊曼

*孙正义在最近一次发布会承认自己高估了WeWork和亚当·诺伊曼01

软银有史以来最难捱的季度

软银集团上周发布2020年财年(2019/4-2020/3)中报,显示该集团正在经历公司史上最为糟糕的一个时期。

在4-9月半期软银集团出现了155亿日元(约1.4亿美元)的营业赤字,这是软银集团过去15年来首次在中报出现赤字。

其中,7-9月愿景基金事业出现了9702亿日元(约89亿美元)营业赤字,这是愿景基金2017年成立以来首次出现赤字的季度。

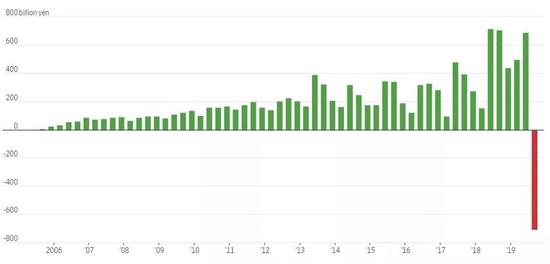

这导致7-9月软银集团整体的营业赤字达到7044亿日元(约64亿美元),是软银自1981年创业以来财务表现最糟糕的一个季度。

软银集团在过去长期保持的黑字记录被打破,7~9月营业损失达到7044亿日元,约合64亿美元(图表来源:外媒)

软银集团在企业声明书中提到,造成营业收入赤字的首要原因为愿景基金重仓投资对象WeWork的估值下滑,以及Uber的市场公允价值贬值。

WeWork在IPO前估值一度达到480亿美元,但今年8月15日公布的招股书暴露了该公司的巨额亏损,投资者质疑共享办公室这种重资产模式的盈利能力,对其股票持否定态度,这让WeWork的估值在一个多月的时间下降了超过80%,目前仅为约75亿美元。

屋漏偏逢连夜雨,Uber的估值曾一度高达1200亿美元,但5月上市后股价接连走低,当前市值不到500亿美元。其股价27美元,已经低于愿景基金36美元的持股成本,这让愿景基金出现了账面上的减值。

除了WeWork IPO失利以外,uber、slack和Guardant Health等愿景基金投资的明星企业也在最近一个季度出现股价大幅下跌(图表来源:外媒)

比起一时的减值,影响更长远的是投资人和舆论界正在质疑愿景基金大手笔的投资模式。

硅谷资深投资人Keith Rabois认为,给一个持续赤字的商业模式不断送钱,并不是明智的投资手法。

日本互联网大亨堀江贵文(LiveDoor创始人、前总裁)批评愿景基金本质上是“击鼓传花”,通过巨额投资无底线地提高初创企业估值,然后再IPO上市“割韭菜”。

媒体则表示孙正义应该放缓他的脚步了,愿景基金在短时间内给与初创企业巨大的投资额度,这使得初创企业的估值被迫拔地而起,并且这种估值现在来看并不为二级市场认可。

一些比较激进的观点甚至认为,如果类似WeWork的爆雷在未来再三发生,孙正义的软银帝国会就此毁于一旦。

*日本舆论界甚至开始讨论软银因投资失败在未来“倒闭”的可能性

*日本舆论界甚至开始讨论软银因投资失败在未来“倒闭”的可能性 然而孙正义希望市场将WeWork的爆雷看成是一曲小插曲,他的投资战略不会就此打住。 在11月的发布会上,孙正义虽然也承认了在投资WeWork方面的判断失误,但他依旧表示将继续推出1000亿美元规模的“愿景基金二期”。孙正义强调,我们“通过信息革命造福世界”的愿景和战略不会因为此这次事件而改变。

02

基于投资的发展战略已经成为软银的DNA

孙正义所指的战略,正是软银现在的DNA,愿景基金的底层逻辑“群战略“——通过投资各个新领域的头部企业,组成优秀企业的同盟,保证在历史的每个阶段同盟组织内都有高速增长点,以延续整个组织,也就是软银集团的生命。

*孙正义意图通过“群战略”打造可以持续成长300年的企业

*孙正义意图通过“群战略”打造可以持续成长300年的企业 孙正义的野心是希望软银能通过“群战略“实现300年的持续成长。

上个世纪末,软银给予人们的印象还是一家日本的宽带和手机运营商,但就像过往文章《暗流涌动,谁来接替孙正义的软银帝国?》一文所阐述的那样,该公司正逐渐变成一家重投资的国际化企业。

这种变化的转折点在2010年,时年软银集团成立30周年,孙正义给自己制定了一个艰难的OKR:要在有生之年设计出让集团可以延续300年的“DNA”。

孙正义认为,软银所在的通讯和IT行业有着变化极快(摩尔定律)和对未来的不可预知性(奇点理论)两大特点,该领域一家企业创业后30年内倒闭或被收购的概率是99.98%,这使得要让一家企业持续成长300年的想法听上去非常疯狂,所以他决定通过建立企业的群集来对抗历史规律。

*以人工智能为连接点的群战略是软银当前的核心战略(来源:软银官方材料)

*以人工智能为连接点的群战略是软银当前的核心战略(来源:软银官方材料) 按照孙正义的构想,软银集团在未来30年内将成长为由5000家企业组成的同盟网络。而愿景基金,则是他实现这个目标的工具。若干年后,作为通讯商的软银也许会势微,但愿景基金事业会为孙正义带来软银的下一个支柱业务,可能是共享经济、人工智能甚至生物科技。可以说,基于投资的“群战略”已经成为软银的DNA,孙正义在愿景基金上押注了软银未来的30年甚至300年。

由此一来,“孙正义会放缓投资脚步吗“的问题也就迎刃而解了。

首先,孙正义可能放缓的投资扩展的步伐,但“不会“止步。

中期软银财报说明会上,孙正义用了“大局稳定“(大勢に異常なし)几个字来回应外界的质疑,同时也表达自己将坚持“愿景基金二期”计划。因为“科技、资本加垄断”这种硬核模式依然具有强烈的吸引力,虽然应用战术上还需改善,但不能否认这种模式底层逻辑的合理性。外加孙正义所投资的互联网+等行业未来还具有很大的潜力,目前看来孙正义还不会停止投资的步伐。

*WeWork风波过后,孙正义认为软银当下波澜不惊

*WeWork风波过后,孙正义认为软银当下波澜不惊何况,孙正义也“不能”停止投资扩展的步伐。

在WeWork事件之后,在短时间之内软银应当选择压低其内部的投资金额以降低投资带来风险。因此为了维持愿景基金的正常运转,孙正义渴望再发行1000亿美元的愿景基金来吸引愿意和他一起改变世界的头部玩家,与他一起分担风险。但正如媒体观点所言,目前软银面临的终极问题是在短期之内头部玩家是否还有兴趣继续跟进愿景基金项目。一旦,市场信心难以恢复,这样的决策则可能会给软银带来更大的风险。

03

投资WeWork失败会让Softbank一蹶不振吗?

那么在不改变底层战略逻辑的前提下,类似WeWork的爆雷会让软银集团一蹶不振吗。首先要知道的是,软银当前的财务并没有乍一看那样惊悚。

WeWork上市失败背后暴露的种种高估值风险纷纷吓退投资人,软银愿景在投资市场上的“浮亏”让软银的中期成绩单十分难看。

然而从财报来看,软银在其母体通讯业务领域(包含日本国内通讯业务Softbank,美国的Spring,ARM芯片等)业务表现依然较为稳定。财务报表中的除却愿景基金部分后的营业收入为黑字,维持在稳定的2659亿日元(约24亿美元)的营业收入水平。

由此来看,在市场情绪尚未稳定的阶段,外界质疑声嘈杂不断中是否可以给软银打上“一蹶不振”的标签,其实有待商榷。

上图数据来源软银集团中期财报。其中A为除却愿景基金和Delta基金投资后的营业收入,为黑字2659亿日元(约24亿美元)。B为愿景基金和Delta基金投资的营业收入,直接损失9702亿日元(约89亿美元)。这也直接到导致了C营业收入首次出现了7044亿日元(约64亿美元)的赤字。

但是,软银又能赔得起几个“WeWork”呢?

根据IFRS(国际会计准则)9号文件,愿景基金中软银集团的一部分投资金额被作为交易性金融资产直接计入软银集团财报的营业利润中。在WeWork还能源源不断拿着“现金”去买地买楼,为孙正义投资布局下的高估值愿景基金去开疆扩土的时候是没有任何问题的,而且会让软银的市场体量看上去更高大威猛。

而当这样的增长被证明是不可持续的时候,二级市场不再接受软银给出的高估值,如此庞大的市场体量立即被认定是危险,应该出逃的。 WeWork这颗爆雷,使得孙正义和其主导的软银愿景基金直接损失接近90亿美元,足以证明投资市场的估值对软银集团财务状况的影响之大。

上图数据来源软银集团中期财务报告书,其中详细说明了Wework投资失败对于软银集团财务的影响。并说明了软银集团对于WeWork投资金额所计入的对应投资科目。可以看到,对WeWork的投资损失直接计入了金融工具和营业收入。

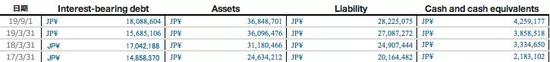

众所周知,为了将软银的控股权牢牢握在手中,孙正义带领下的软银集团一直以来坚持债券融资。通过软银集团近几年的财报数据分析也可以发现软银集团的资产负债率基本一直维持在70%~80%左右,和孙正义心中“白月光”-Google的30%左右的资产负债率完全不可相比。

再仔细看下来,计息债务占总负债的6成左右,流动计息债务逐年递增,截至9月约合17万亿日元(约1556亿美元)。孙正义曾公开发表说:“软银集团目前持有的股票价值高达26万亿日元(约2380亿美元)。”按照这个说法,如果软银集团手中的持有股票价值继续下落35%以上,持有股票市场价值小于流动计息债务之时,卖股套现的老路子也行不通了。沉重的利息成本将会给软银集团带来极大的偿还风险。

(单位:百万日元)

(单位:百万日元)上图数据来源软银集团财务数据,由One 点整理而成。从左至右依次为计息债务(interest-bearing debt),资产,债务,现金及其现金等价物。其中计息债务又分为流动性计息债务和非流动性计息债务,主要由流动性计息债务为主,占8成左右。流动性计息债务和现金及现金等价物资产的杠杆率为4~5倍。

按照孙正义现在的打法,市场给出的估值和反应对于软银的未来发展极为重要,赔不赔得起好像已经不由孙正义和软银集团自己说了算了。毕竟WeWork在8月向美国证监会提交招股说明书开始“卸妆”之前,市场可是帮助过软银登上第一季度的净利润高达1.12万亿日元的历史最高纪录呢。

想必孙正义很明白,在资本市场乘风逐梦踏浪前行,水能载舟亦能覆舟。