陆金所如果撤了,网贷行业还撑得住么?

欢迎关注“创事记”微信订阅号:sinachuangshiji

文/薛洪言

来源:苏宁财富资讯(ID:SuningWealthInsights)

市场龙头,名头大,责任也大。市场情绪乐观时,龙头是探路先锋,决定着行业空间与边界;市场情绪悲观时,龙头则是庇荫所,所谓天塌了,个子高的顶着,龙头在,信心就在。

在网贷行业,陆金所是第一龙头,是风向标,也是擎天柱。行业本已风雨飘摇,若陆金所也撤了,网贷行业还撑得住么?

假如要退,真正理由是什么?

面对退出传闻,陆金所(陆金所控股有限公司)并未正面回应,只侧面道“旗下陆金服(上海陆金所互联网金融信息服务有限公司,简称陆金服,作者注)P2P业务正积极响应和配合监管‘三降’要求,现有产品与客户权益不受影响。”

假如要退,有何理由呢?

内部贡献大小不是理由,蚊子腿也是肉;

网贷负面舆情多发,挡不住陆金服的脚步,从历史上看,即便出现过债转风波,出借人对陆金服的信心从未更改;

至于备案前景渺茫,于陆金服更不是问题,只要还有备案,哪怕最终只有两家,陆金服必占其一。

在我看来,最大的理由可能在战略层面,即对平安集团而言,网贷业务失去了牌照协同价值,或者说,即便获得备案,也只是一块毫无差异性的牌照罢了。

把网贷一分为二,一端是放贷,对应放贷牌照;一端是投资,对应资管牌照。平安集团是全牌照机构,哪个都不缺。就拿投资端来看,除银行和保险牌照外,平安旗下还有平安信托、平安证券、平安资产管理、平安大华基金以及平安融资租赁等牌照可做投资业务。

从牌照差异性上看,P2P的优势在于轻资产运营,定位于纯粹的信息中介,不消耗资本金。例如,截止2018年末,陆金服的注册资本只有1亿元,所有者权益也只有1.075亿元,却可管理千亿规模。相比之下,其他的资管牌照,太消耗资本金了。

所以,尽管P2P问世以来争议不断,但平安还是一头扎进去,并长期保持第一名。现在之所以传出退出的消息,应该与P2P不再是不消耗资本金的纯粹信息中介有关。

2019年4月份,财新披露了一份备案文件,从中不难看出监管对于网贷行业有了新的管理思路,如开始对网贷平台提出注册资本金、一般风险准备金和出借人风险补偿金等要求:

注册资本,区域P2P不低于5000万元,全国性P2P不低于5亿元;

一般风险准备金,区域P2P按撮合余额的1%提取,全国P2P按照3%提取;

出借人风险补偿金,区域P2P按借款项目金额的3%提取,全国P2P按6%提取。

照此标准看,千亿余额,需要计提风险准备金30亿、出借人风险补偿金60亿,合计90亿元。

这90亿资金给到银行,一样可以做到千亿规模,做P2P还有什么额外价值呢?退出算了。

撤出网贷,于平安“损伤”几何

从业务层面看,撤出网贷,于平安集团影响几何呢?分别看一下:

1、营收价值几何?

从资金端看,网贷是资管业务的分支。2018年末,陆金服平台借贷余额1097亿元,在网贷行业占比14%,在平安集团内部,仅占平安资管总规模的3.8%。

2018年,陆金服全年实现营收30亿元,实现净利润0.11亿元,在平安金融科技与医疗科技板块占比0.14%,在集团层面占比仅为万分之0.9,低到可忽略不计。

从逾期率数据看,2019年6月末,陆金服项目逾期率3.6%,金额逾期率0.21%,逐月递增,会进一步削弱其营收贡献。

2、流量价值几何?

2018年末,平安集团核心金融业务个人客户数(持有平安集团旗下核心金融公司有效金融产品的个人客户,非注册用户概念)1.84亿,全年新增超过四千万,其中超过三分之一是来自五大生态圈(金融服务、医疗健康、汽车服务、房产服务、智慧城市)的互联网用户。

同期,平安集团金融科技与医疗科技公司(即集团层面扣除核心金融公司板块)互联网用户数(此处指注册用户)4.77亿,同比增长24.5%。

与之相比,2018年陆金服累计新增出借人不足24万,在千万级、亿级用户群中,亦可忽略不计。

3、于陆金所控股的战略价值几何?

2018年,陆金所控股完成C轮融资,投后估值394亿美元。网贷是陆金所控股的核心单元之一,退出网贷,对陆金所控股估值甚至以后的上市进程,有没有实质性影响呢?

2018年末,陆金所控股的活跃投资用户超过1100万,而陆金服累计出借人数仅为84万,占比7.6%;资产管理规模3694亿元,其中网贷板块1097亿元,占比30%。

从占比看,有一定分量。但归根结底,退出网贷,只是资金端从C端出借人转向机构资金,资产端的146万借款人(2019年6月末数据)不受影响,千亿规模也不受影响,受影响的只是65万有余额的出借人(2019年6月末数据)。

而这65万出借人,不投网贷,还可投陆金所其他资管产品,未必都会流失。截止2019年6月,陆金服累计人均出借金额37.64万元,已经高于很多私募产品的起购门槛,转化难度并不大。

所以,退出网贷,于陆金所控股的战略价值并无实质影响。

网贷行业,还有未来么?

有时我们评价一个人,在一个圈子里是大神级的黄金圣斗士,放到另一个圈子连青铜都不算。反过来亦然,对于陆金服,在平安集团内部只是小弟中的小弟——排不上号,但若放在网贷行业,则是绝对一哥(可见网贷行业在金融体系内的影响微乎其微)。

在网贷行业,陆金服是无可争议的霸主,多年来稳稳当当,无论行业风雨变迁,我自独立鳌头,岿然不动。

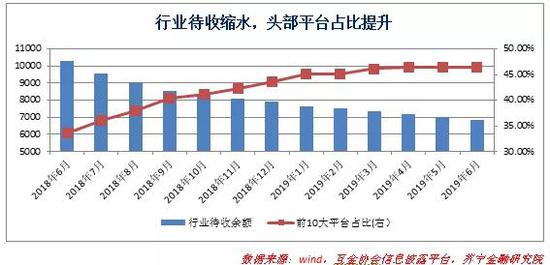

当前,网贷行业在持续缩水,集中度继续提升,十大头部平台待收占比超过46%,头部平台的影响愈来愈大。截止2019年6月末,陆金服借贷余额984亿元,行业占比14.32%。

当陆金服退出的消息传来,不少人得出结论:网贷要玩完了。其实,怎么会玩完呢?玩完后大家去哪儿呢?

陆金服一转身,投入到平安集团的汪洋大海,其他的P2P转身后,只能做做助贷,有什么值得期待的呢?毕竟,备案后的P2P可以兼做助贷,但纯粹的助贷平台再也无法涉足P2P。

所以,除非政策层面有一刀切的要求,否则于头部网贷平台而言,最优的选择还是等待备案,转型助贷,只是一条退路,不得已时的备选。

头部平台等待备案,备案却迟迟不来。

近日召开的网络借贷风险专项整治工作座谈会,仍在强调专项整治,并未透露任何备案的信号,会议提出:

“(2019年)三季度整治工作将继续严格落实‘三降’要求,加大良性退出力度。四季度将逐一对在线运营机构进行分类管理。专项整治工作按照“成熟一家、纳入一家”的原则,将整改基本合格机构纳入监管试点。”

有人纠结怎么只字不提“备案”,反而提什么“监管试点”。毕竟,备案更像一张合格证,是受认可的牌照;试点则更像监管沙盒里运行的实验,随时可被收回。

诚然,试点不像备案让人踏实,但试点的终点依旧是备案。于机构个体,或许有不确定性——试点之后未必能备案;于行业,则没有不确定性——总会有通过备案的机构。

某种意义上,监管鼓励P2P机构向小贷公司、消费金融公司和助贷机构转型,加速推动平台清退,也是在为最终备案留出余地和空间。

就现阶段来看,备案试点与平台清退交叉重叠、互相影响,备案试点名单的推出会加速市场分化,如引发出借人资金搬家等,对不在名单上的平台带来较大经营压力。稳妥起见,名单不着急出,平台有序清退才是第一顺位工作,当多数不合格平台平稳退出后,网贷备案试点自然水到渠成。

在加速整顿清理的同时,不再提备案试点,反倒有助于淡化公众对备案的预期,尤其是对备案具体节点的期待,为后续的政策安排提供了更多弹性空间。

只要备案还在,行业就有未来。

行业需要预期引导

网贷、网贷,耐心等待。可耐心也在被消耗。

6月份以来,网贷行业频现坏消息,陆续有龙头平台,要么出问题,要么主动退出,不断强化市场焦虑情绪。这个时候,市场需要明确的预期引导。

比如,陆金所退出P2P一事,究竟是企业自身战略定位的变化,还是代表行业层面的整体风向标?市场需要更权威的说法。接下来,市场会高度关注龙头的动向,如果仍有龙头退出,不免会有猜测:真的还有备案吗?

不过,无论如何,对于最后的结果,都不能太乐观。

金融机构间的分化是大趋势,在行业激烈竞争和防风险压力下,连个别区域性银行都难逃并购或清退的命运,整体实力偏弱的网贷行业,最终即便有备案,获得备案的平台数量也不可能多。

最后,于出借人而言,倒不必过度忧虑。头部平台的主动退出,不会影响资金安全。此外,在强监管的环境下,无论行业前景如何,出借人资金安全保障都是优先级最高的工作。