零售巨头们的毛利率玩具

欢迎关注“创事记”的微信订阅号:sinachuangshiji

文/keykey7

来源:一千二百字(word1200)

冷饮店卖某品牌的冰激凌,假设售价12元,进价10元,赚两块;

旁边一个胖子自己做冰激凌,起名“胖子冰激凌”,成本价10元,定价20元,对半赚;

街对面一个小哥哥也是自己做,起名“初恋的味道”,成本价12元,卖35元,翻着倍赚。小哥哥在门前养两只网红猫,再在抖音上秀冰激凌的制作过程,圈了一批粉。

同样是卖冰激凌,三者最大的差别是毛利率:卖别人的东西,只能赚个渠道费;卖自己生产的,就有定价权;翻着花样卖自己生产的,就有品牌溢价了。

毛利率的高低代表了一个行业的“气质”。选高毛利率还是低毛利率?决定着企业是躺着赚钱还是面朝黄土背朝天。

这事儿要从亚马逊的最新财报说起,二季度这家公司的营收同比增速是39%,不及分析师预期。这个增速对于电商公司并不高,按说股价会受影响下挫。

可它的股价偏偏在财报发布后涨了,原因是每股收益给投资者带来了惊喜。二季度每股收益是5.21美元,去年同期是多少呢?0.41,近12倍的增长。换句话说,亚马逊现在更会赚钱了。它之前的形象一直是一家持续高投入、利润徘徊在盈亏平衡点的大公司,与FAANG那几个富裕的美国兄弟不一样。

这个12倍的变化有一些偶然因素,比如备付所得税(利润表扣除项)在本季大幅减少等,但一个重要因素是营收结构的变化,像AWS、在线广告这些“副业”在总营收中的戏份更足了,它们恰恰是毛利率更高的业务。

由于亚马逊财报的披露方式没法算出各分部业务的毛利率,即(收入-成本)/收入,那我们用运营利润率(operating margin)来代替,后者更接近净利润率。分母不变,分子再减去三大费用(研发、营销、行政)等。

AWS最近6个季度的平均运营利润率是25.2%,这个数字对应的北美电商业务是多少呢?只有3.2%。这就是为什么只占总营收一成的云计算业务,能贡献公司五成以上的运营利润。

云计算属于上面提到的“卖自己产品的”这一类,所以它有定价权;AWS靠技术积累和先发优势做到了NO.1,所以进一步享有品牌溢价权。类似这种高毛利率的直接付费模式还有游戏行业。

本来,硬件领域整体上不属于高毛利率行业,但苹果能把手机做到极致,情况就变了。苹果的市值现在破了万亿美元,很大程度上得益于它在产业链中的定价权,这是与小米的本质差别。

亚马逊另一个隐藏技是在线广告,同理云计算,它也是高毛利业务,属于间接付费模式。从谷歌、阿里巴巴、Facebook,到今日头条、抖音,都是主要靠这个赚钱的,也都可以被归为躺着赚钱的公司。

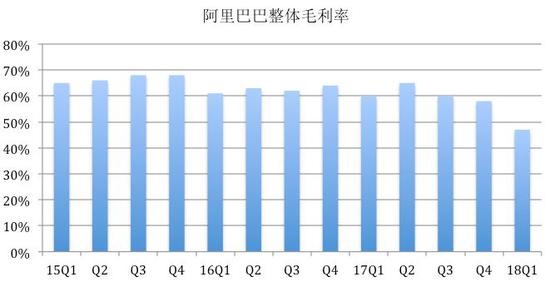

以阿里为例,上市后连续13个季度的整体毛利率是62%,最高时能达到70%。跟线下零售业相比,平台电商自己不卖货,所以它的经营成本低,毛利率就高。

换个角度也能印证这点。阿里今年一季度的整体毛利率是47%,去年四季度是58%,均低于它的平均水平。这正是阿里大举布局线下的阶段,高投入拉低了毛利率。财报对此解读为,源于对新零售、菜鸟、Lazada的投入,以及为扩大用户基数、改善用户体验所做的支出。

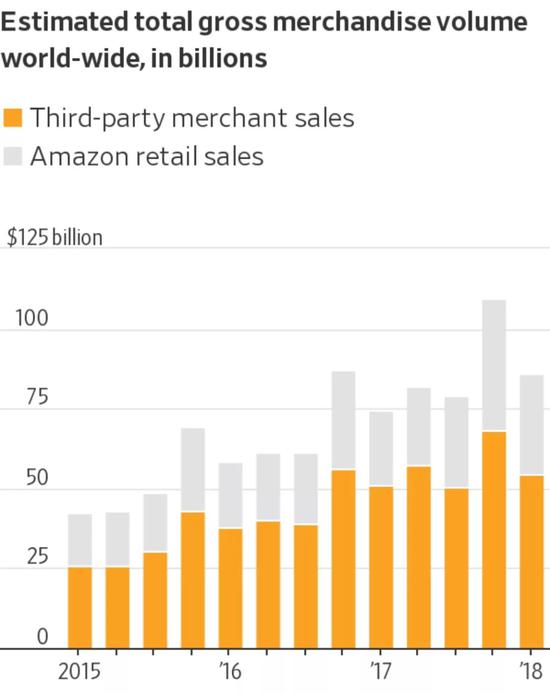

与阿里相比,亚马逊选择的模式就显得不那么“聪明”了,自己采购卖货,就是搬运工的角色,靠商品差价赚的钱还不够扣三大费用和缴税的。所以亚马逊一直在提升第三方卖家的比例(京东也是这样做的),现在第三方卖家的商品规模已经超过自营部分,这不仅增加了佣金收入,也为收广告费铺好了路。

知乎上一位作者“思多米”很精辟地总结了亚马逊的生存之道:任何公司,想获取利润主要靠“卖产品”或“投资”两种方式(见上图),亚马逊在第一条路(卖产品)的利润很微薄,甚至亏损,但没关系,它主要靠第二条路(投资)赚钱,比如10年前投资布局的云计算,眼下投入的科技研发也许会在未来释放为新的赢利点。

而它在第一条路上不断卖产品的结果是,把第二条路的起点(红色圆圈)做殷实,要知道亚马逊对供应商的账期还是挺长的,就是说供应商的应收账款到账慢,因为亚马逊平台足够大,有话语权,它就可以拿这些去钱生钱。

把这套搬到线下零售还玩得转吗?还是以Costco为例,上一篇详细分析了它的毛利率与存货周转率的关系,Costco最近5年的毛利率只有11%,低于沃尔玛等绝大多数线下零售商。它单纯卖东西是赔钱的,但Costco非常聪明的地方在于利用了毛利率这根“杠杆”。

对下游的消费者,它依靠把有逼格的商品卖的比同行便宜来扩大销量,收取会员费(几乎全部的赢利点);再利用这个销售规模,并凭借比同行高得多的存货周转速度,向上游供应商压价,给进一步压低毛利率留下空间,以此循环。是不是和亚马逊在线上玩儿的这套有点像?

亚马逊第三方卖家销售规模(黄色部分)已经过半,来源:WSJ

亚马逊第三方卖家销售规模(黄色部分)已经过半,来源:WSJ我想说的是,无论线上还是线下零售业:一,要么“卖自己的货”,尽量把商品做到极致,提升毛利率。做不到苹果手机、茅台这样,也要先做到宜家、网易严选,拿到产业链上的定价权和品牌溢价;

二,如果卖别人的货,就要找到一个间接付费模式,进入高毛利率的行业,不靠商品差价赚钱,只为积累流水,比如阿里巴巴的广告模式、Costco的会员费模式;

三,如果只能卖别人的货,又找不到“羊毛出在猪身上”的赚钱方式,就要在忍受低毛利率的同时,想办法提升存货周转率,加快资产、存货、应收账款的周转速度。也就是效率最大化,提高毛利率与存货周转率的乘积。

总之,尽量不要单纯去做低毛利率的事,靠薄利多销建立的规模效应看似是条挺宽的护城河,但新技术一来,很容易最先受到冲击。

(声明:本文仅代表作者观点,不代表新浪网立场。)

文章关键词: 网络文化