你以为最近这一年涨得最凶的是北京的房价?不是,这一年涨价最凶的是支付牌照,因为它们让我们的付款方式越来越方便。

文|胡坤 编辑|米娜

8月22日上午,在整整半个小时的时间里,孙江涛一动不动地坐住办公室里不停地签字。在签完一尺多厚和美团网的各种交易文件之后,这间办公室也就不再属于他了。作为钱袋宝的创始人,他在这一天将这家第三方支付公司卖给了美团。这笔交易的价格据传约13亿人民币,钱袋宝拥有的4张支付牌照每张价值超过3亿元,但这消息没有得到美团的证实。

钱袋宝不是第一家被收购的第三方支付企业。在此之前,京东收购了网银在线,万达收购了快钱,小米收购了捷付睿通,恒大收购了集付通。钱袋宝也不是被收购的最后一家支付公司,在它之后,美的收购了神州通付,而未来这样的收购肯定还有更多。

吴培勇记得2015年年初的时候,几千万元就能买到一张全国性线下收单的支付牌照,但现在,这个价格已经涨到几个亿乃至十几个亿。作为一家互联网金融公司支付业务的负责人,他对支付牌照的价格特别敏感,他发现在过去一年时间,支付牌照的价格至少上涨了十倍。而随着市场上可供出售的牌照日益稀少,支付牌照的价格肯定还会继续上行。

有朋友对孙江涛说钱袋宝卖早了,如果再等等,很可能会卖一个更好的价钱,但孙江涛并不后悔。“你不知道这个行业里的人有多焦虑!”10月28日,在离开这个行业两个月后,在北京航空航天大学校园里的一间咖啡厅里,他摸着自己微秃的头顶对本刊记者说:“几年前,我的头发可不止这么点!”

牌照生意的火爆吸引了各行业的关注,但圈外人并没有看到这个行业悲催的另一面——大部分第三方支付企业都在生死的边缘挣扎。

在经过十几年的野蛮生长之后,第三方支付行业已经进入了相互残酷拼杀的红海,再加上越来越严的监管政策,这个行业的利润“像刀片一样薄”。正如一家在圈内混了十年的支付人士所说,支付是个苦力活,现在市场上的支付公司只有达到上万亿的交易规模才能真正实现赢利。

最让人焦虑的,是支付宝和微信支付正在强势进入这个市场。这两个巨头已经在线上支付市场确立了自己无可争议的统治地位,如今,它们携带着强大的品牌实力和血腥的互联网打法杀入线下——绝大多数第三方支付企业赖以生存的市场,并以降维攻击的形式摧毁着市场原有的商业生态和模式。

绝望是因为看不到希望!离开,也许是一种不错的选择。

火爆

孙江涛先后接触过的牌照买家至少有6家,其中既有美团这样的“独角兽”,也有百度这样的互联网巨头,甚至还有实力不俗的A股上市公司。

早在2015年,孙江涛就和美团创始人王兴有过接触。一开始孙江涛只想从美团获得一些战略注资,后来双方谈到了更深的合作,但谈判在很长的一段时间里都是“有一搭没一搭的”。

不过,进入2016年后,美团方面突然积极起来,双方的谈判速度突然加快。据传,实质性的谈判在一两周的时间内就结束了。而美团方面突然改变态度的原因,是因为一件意外发生了。2016年2月底,有人称美团网在没有第三方支付牌照的情况下从事第三方支付结算业务,这就是网上所谓的“美团网牌照风波”。

事实上,第三方支付是金融业务的一个至关重要的环节,因为它可以清楚地记录资金的流向和用户的消费行为。比如,如果美团的用户通过美团自己的支付工具进行消费,那么美团就会知道每个用户在什么时间、什么地点进行了什么样的消费。而如果用的是别人的支付工具,那么这些数据就掌握在别人的手里,美团不仅无法留存用户信息,而且自身的用户规模、交易流水等关键数据也毫无秘密可言。这种情况犹如授柄于人,是任何一家企业都不愿意看到的。

在银盛金融集团董事局主席林重成看来,支付还是金融生态的入口。通过支付工具获得用户的关键数据之后,就能对用户进行画像,并能在此基础上为用户提供后续的服务,比如贷款、理财等等,从而形成一种金融生态。而一旦这种生态形成,那么支付工具的作用则更加明显,它能让资金在这个生态中流动,从而形成闭环。

眼下,阿里、腾讯、百度、京东、奇虎360、万达、恒大、小米等巨头纷纷布局互联网金融领域,希望未来能够在互金行业拥有一席之地。对他们而言,获得一张第三方支付牌照显得尤为重要。根据央行的规定,第三方支付企业不得转让、出租、出借支付牌照,但是资产收购是被允许的。于是,收购拥有第三方支付牌照的相关企业就成了这些巨头企业唯一的选择。

问题是,第三方支付牌照的“壳”资源是有限的。2011年5月至2015年3月间,央行一共发出了8批共计270张支付牌照。减去因违规被撤销的3张,目前市场上只有267张牌照。从2015年3月至今,尽管仍在排队申请的还有80多家企业,但央行在实质上已经停止了支付牌照的发放。而在这267张牌照中,只有一部分对于买家而言是具有收购价值的。

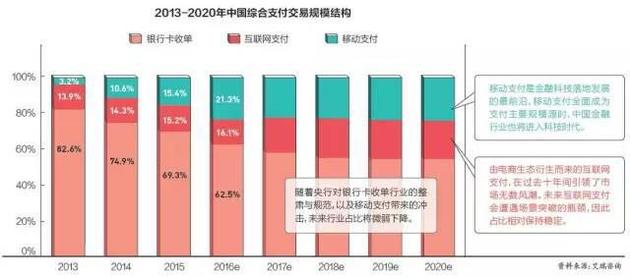

目前的支付牌照总共有6类,分别是银行卡收单、互联网支付、移动支付、数字电视支付、固定电话支付、预付卡发行与受理。其中的电视支付和固定电话支付已经很少有人用了。这里面真正有价值的主要是银行卡收单、互联网支付和移动支付,分别对应POS机刷卡、PC端和手机端支付。这3张牌照基本上能够覆盖消费者的绝大部分消费场景,因而拥有了这3张牌照也就被业内认为拥有了“全牌照”。

目前拥有“全牌照”的第三方支付企业并不多,大概只有20家左右。这些“全牌照”支付企业也是市场上最受买家青睐的对象,因而价格也相对较高。

钱袋宝就是“全牌照”支付企业之一。至于被美团并购的价格,孙江涛表示不方便公开。不过,钱袋宝在2015年进行一轮融资,整体估值是12.5亿。孙江涛承认,交易的价格不少于这个数字。“如果少了,股东们也不会答应。”他说。

银盛金融旗下的银盛支付是另一家拥有“全牌照”的支付企业,林重成给出的定价更高。他认为,银盛支付三张牌照的适用范围是全国,而不像有的牌照只能在部分区域适用的,再加上银盛支付拥有一支覆盖34个省及地区220家地市2600多名员工的直销团队。

目前,市场上还没被巨头公司揽入怀中的“全牌照”支付企业已经不多了,除了银盛金融外,也就银联商务、通联、拉卡拉等寥寥几家了。在央行监管趋严,短期内不太可能重新开始发放支付牌照的情况下,未来支付牌照的价格进一步走高恐怕会是大概率事件。

焦虑

将钱袋宝卖给美团其实并不是孙江涛唯一的选择。在“美团牌照风波”之前,钱袋宝就已经启动了在新三板的挂牌程序,随后还经历了三轮答辩,只等监管机构批准了。

在此之前,钱袋宝已经连续两年实现了盈利,手头有两亿多的现金。孙江涛打算在新三板挂牌后,找机会进行一次定增,融回3亿元左右,再用这5个亿的现金做一些中小型公司的并购,以壮大自己的业绩。等公司的估值上来之后,再做一次定增,这样几轮下来之后,公司也会达到一定的规模。为此,孙江涛已和一些从事并购的基金开始接触。

不过,他心里清楚,这只是一个资本游戏,是一个圈地的过程,而不是内生的成长性扩张。实际上,经过十多年的发展,这个市场的潜力已经被充分的挖掘,行业的竞争越来越激烈,已经到了刀刀见血的地步。

第三方支付分为线上和线下两个市场,线上的互联网支付和移动支付主要为支付宝和微信支付两大巨头所掌控,线下的银行收单业务才是众多第三方支付企业的栖身之地。

在线下收单市场,第三方支付企业就是收单机构,负责安设POS机。一个POS机的成本大约是1000元。在过去,第三方支付企业为商家安装POS机后一般还能收回押金,但现在,残酷的竞争已经使得支付企业不敢向商家收取押金了,只能寄希望于靠交易费用来挣回机器的成本。

一直以来发卡行、收单机构、银联都是按“7:2:1”的比例进行手续费利润分成的,收单机构也就是第三方支付企业收取的是其中的2。以费率为1.25%的餐饮行业为例,客户每消费100元,手续费是1.25元,第三方支付企业得到的是0.25元。而要想收回1000元的成本,商家经这台POS机的流水必须达到40万元以上,对一些中小型的餐饮企业来说,这并不是一个很容易达成的数字。而且,POS机成本只是第三方支付企业成本的一部分,此外还有机器的数据通信费、客户经理的人工费用。如果支付企业的谈判能力不强,可能还要额外承担POS机的电池、油墨等耗材的费用。

雪上加霜的是,监管政策的变化让第三方支付企业的境况更加艰难。其中影响最为深远的是于9月开始实行的《关于完善银行卡刷卡手续费定价机制的通知》,这份文件要求实行借贷分离,此前按不同行业收取不同手续费的做法成为过去,改为收单机构与商户协商确定具体费率,这不仅让支付企业的利润率进一步下降,而且还堵死了它们此前很多的的灰色获益途径,比如“套码”。过去,很多第三方支付企业会和商家联合,用较高费率的码去“套”较低费率的码,然后瓜分其中的差价,但现在这种做法已经行不通了。

吴培勇发现,新政实施后,第三方支付企业的收入一般都会下降两到三成,想通过手续费来挣钱更难了。而最让这个行业里的人绝望的,是来自支付宝和微信支付的降维攻击。

这两大巨头已经在自己庞大的用户群体中培养出了良好的手机支付习惯,孙江涛看到,这种用户习惯对商家的影响是超乎想象的。如果一个消费者问商家能不能用微信支付时,商家可能不会太在意,但当第二个消费者问能不能用微信支付时,商家可能要考虑一下了,而当好几个人都这么问的时候,那商家毫无疑问会马上装一个支付用的二维码。“我可以和你打赌,这家咖啡厅前台结账的地方一定有支付宝或者微信支付的二维码!”孙江涛说。

严格来说,支付宝和微信支付都算是第三方支付公司,但他们俩和其他支付公司比起来,体量实在太庞大了。在吴培勇看来,在支付领域里,只有支付宝和微信支付是“天上神仙”,其他支付企业都是“地上看客”。

这两个“神仙”以前只是在线上打架,现在,他们打到线下来了,也带来了互联网的玩法,这种玩法不需要POS机,不需要耗材,不需要维护人员,只需要商家到支付宝或者微信支付的官网上下载一个二维码打印出来就行了。

“人家根本不屑于跟你打价格战,人家只是玩着自己的游戏,但玩着玩着,发现你消失了,而人家根本不在意你消失或者不消失。”这就像孙江涛在科幻小说《三体》里看到的一样:我毁灭你,与你无关。这其实让他更加痛苦,也更加坚定了他离开这个行业的决心。

出路

这个行业里除了少数的几个领先者外,大部分支付企业都活得不舒服:小一点的活得艰难,大一点的活得尴尬。“不干吧,有点可惜,毕竟干了这么多年,有点积累;干吧,又食之无味,毕竟赚钱越来越难了。”孙江涛说的其实是他自己。

大部分第三方支付企业真正的悲哀在于,他们没有自己的客户和消费场景,而仅仅是一个支付工具。在中国互联网金融行业促进会秘书长常桦看来,这样的工具型企业是没有前途的。因为这样的企业很难扩大经营规模的,而没有规模就很难盈利。

(点击图片后双击可查看大图)

现在第三方支付工具化的趋势越来越明显,大部分第三方支付产品日益同质化,曾经的创新已经让位于价格战。“很多支付产品给商户带来的唯一价值就是便宜,但当商户遇到更便宜的支付产品时,那这唯一的价值也就没有价值了。”吴培勇说。他建议第三方支付企业可以从POS机入手,除了支付功能外,还可以叠加信息管理甚至理财等功能,进一步做深做重,给客户带来更多的价值。

林重成认为支付本身可以不赚钱,但要有集团其他资源的补充和喂养才能成长,否则很难长大。在银盛金融,集团的金融、通信和投资等业务板块反哺支付,由此形成生态闭环,经过十五年的发展,形成了百万商户的服务规模。那些不具备这些条件的支付企业,只能沦为巨头企业的猎物。不过,对于这样的企业而言,这未尝不是一个好的结果。而第三方支付企业要想独立发展,就必须要找准自己的细分市场。而且在这个细分市场里,一定要有场景的应用和自己的用户群。常桦也认为,中小支付企业的业务要更加精准和垂直,在小额、快捷、便民小微支付的服务上下功夫,这样才会有未来。

孙江涛的未来已经不在第三方支付行业里了,他现在是一位投资人。现在他空闲的时间更多了,经常会和朋友们到咖啡厅坐一坐,然而了解他的朋友从不和他谈支付的事情。他告诉本刊记者,他现在已经投资了好几个项目,涉及互联网金融、大数据、区块链等领域,但其中就是没有支付。“我已经彻底离开这个行业,不会再回去了。”他最后说。